【PR】

金利と返済額の計算方法について

返済額は、借り入れた金額に対する金利の割合と返済期間によって計算されます。

金利は、金融機関や貸金業者によって決められ、個々の貸し手によって異なります。

一般的に、金利は年利の形で表され、貸し手によって年利率が定められます。

返済額の計算方法は次のようになります。

- 借り入れた金額に金利率を乗じて金利を求めます。

- 金利を元本に加えます。

- 返済期間の長さに応じて、月々の返済額を求めます。

具体的には、以下の数式で返済額を計算することができます。

月々の返済額 = (元本 + 元本 × 金利率) ÷ 返済期間(ヶ月)

例えば、借り入れた金額が100万円で金利が年利5%で、返済期間が3年(36ヶ月)の場合、返済額は次のように計算されます。

月々の返済額 = (100万円 + 100万円 × 5%)÷ 36ヶ月 = 30,555円

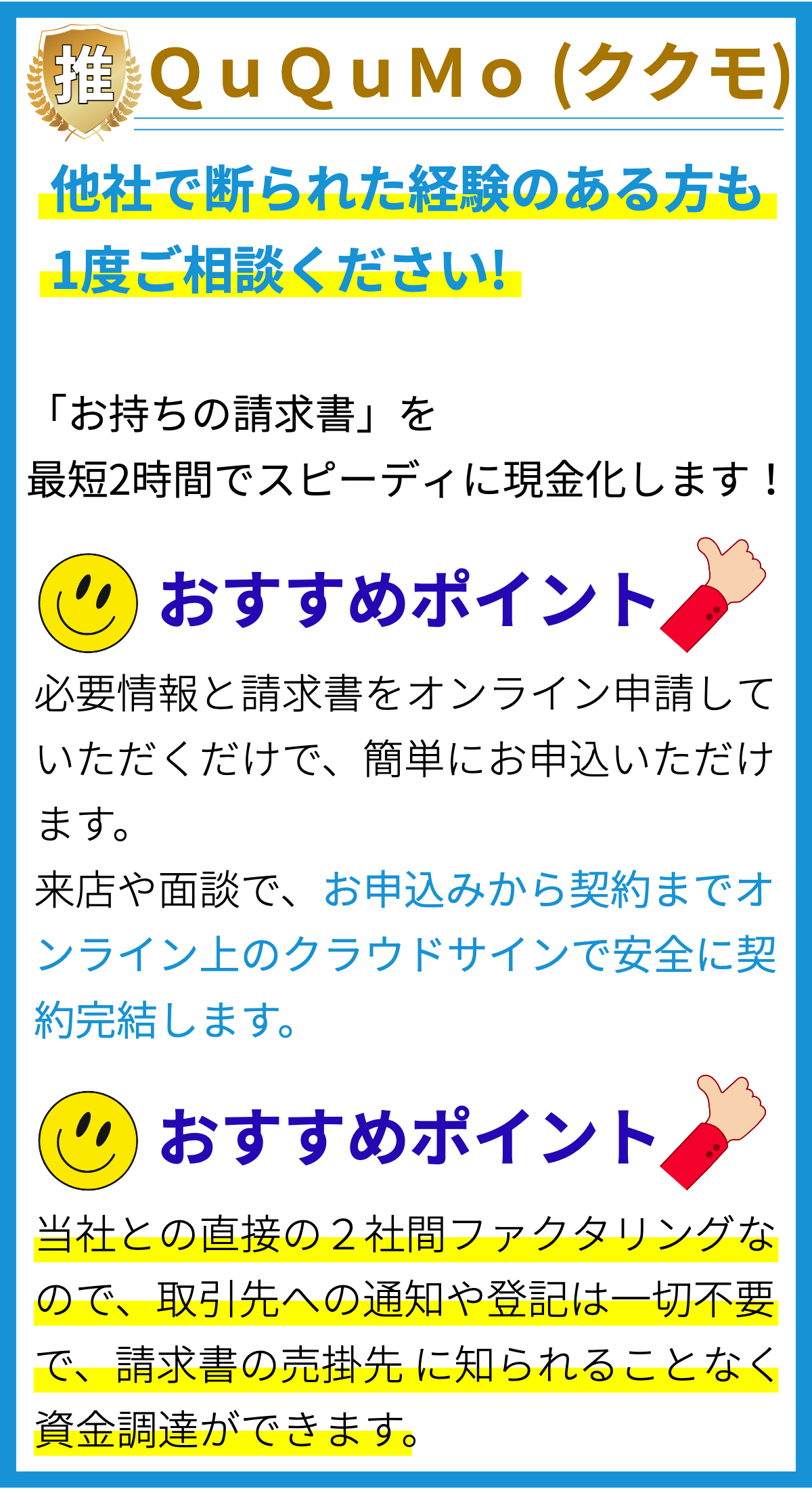

ファクタリングの活用方法について

ファクタリングは、企業が売掛金を現金化する方法の一つです。

売掛金とは、商品やサービスの提供後にお客様から支払われる予定の代金のことを指します。

ファクタリングを利用することで、企業は売掛金を早期に現金化することができ、キャッシュフローの改善や資金調達に役立てることができます。

ファクタリングの活用方法は次のようになります。

- ファクタリング会社と契約を結ぶ。

ファクタリング会社は売掛金を買い取り、現金を提供します。 - 商品やサービスを提供し、お客様に請求書を発行します。

- 請求書をファクタリング会社に提出します。

- ファクタリング会社は請求書の一部または全額を買い取り、売掛金の一部または全額を現金で支払います。

- お客様から支払いがあった場合、ファクタリング会社はその金額を受け取ります。

手数料や利息は、契約に基づいてファクタリング会社と合意された条件で発生します。

具体的な手数料や利息の計算方法は、契約内容やファクタリング会社によって異なります。

利息とは具体的に何を意味しますか?

利息とは具体的に何を意味しますか?

利息とは、貸し付けた資金に対して借り手が返済する際に支払う金額のことを指します。

貸し付けられた資金の利用期間や金額に応じて、貸し手は利息を求めることが一般的です。

利息は、借り手に対して融資を行ったことによるリスクや資金の時間価値の面から、貸し手の収益となります。

利息は通常、年利率(年間の利息の割合)として表されますが、借り手が返済期間を超えて借り続ける場合は適宜算出されることもあります。

また、利息には固定利息と変動利息の2種類があります。

固定利息は融資の契約時に決まった金利が利用期間中に変わらず適用されるものであり、変動利息は市場金利や基準金利などに連動して利率が変動するものです。

利息の根拠

利息は、貸し手が貸し付ける資金の利用によるリスクや資金の時間価値に基づいて求められます。

リスクに関しては、貸し手は借り手が返済義務を果たさない可能性があるため、そのリスクを補償するために利息を求めます。

また、貸し手は自己の資金を貸し付けることで利益を上げることを目的としているため、資金の時間価値に基づいて利息を設定します。

時間の経過によって貨幣価値が変動することがあるため、貸し手はその変動に対するリスクを補償するために利息を求めるのです。

このような根拠に基づいて、貸し手は利息を設定することが一般的です。

ただし、利息は金融機関や法律、契約内容によっても異なる場合があります。

資金調達の方法

企業が資金を調達するためには、様々な方法があります。

以下に一部を紹介します。

1. 銀行融資

銀行からの融資は、一般的な企業の資金調達方法です。

銀行は企業の経営状況や信用力を審査し、貸し付けを行います。

融資の形態には、借入金額や返済期間が決まった定期借入や、借り手が必要な時に必要な分だけ借りることができる流動融資などがあります。

2. 自己資金投入

企業のオーナーや出資者が自己の資金を投入することも、資金調達の方法の一つです。

これにより、借金の必要性を減らすことができるため、利息負担が少なくなる場合があります。

3. 債券発行

企業は債券を発行することで、一定の利息を支払うことで資金を調達することができます。

債券発行には、公的な債券市場での発行や、金融機関などからのプライベートプレースメントなどの方法があります。

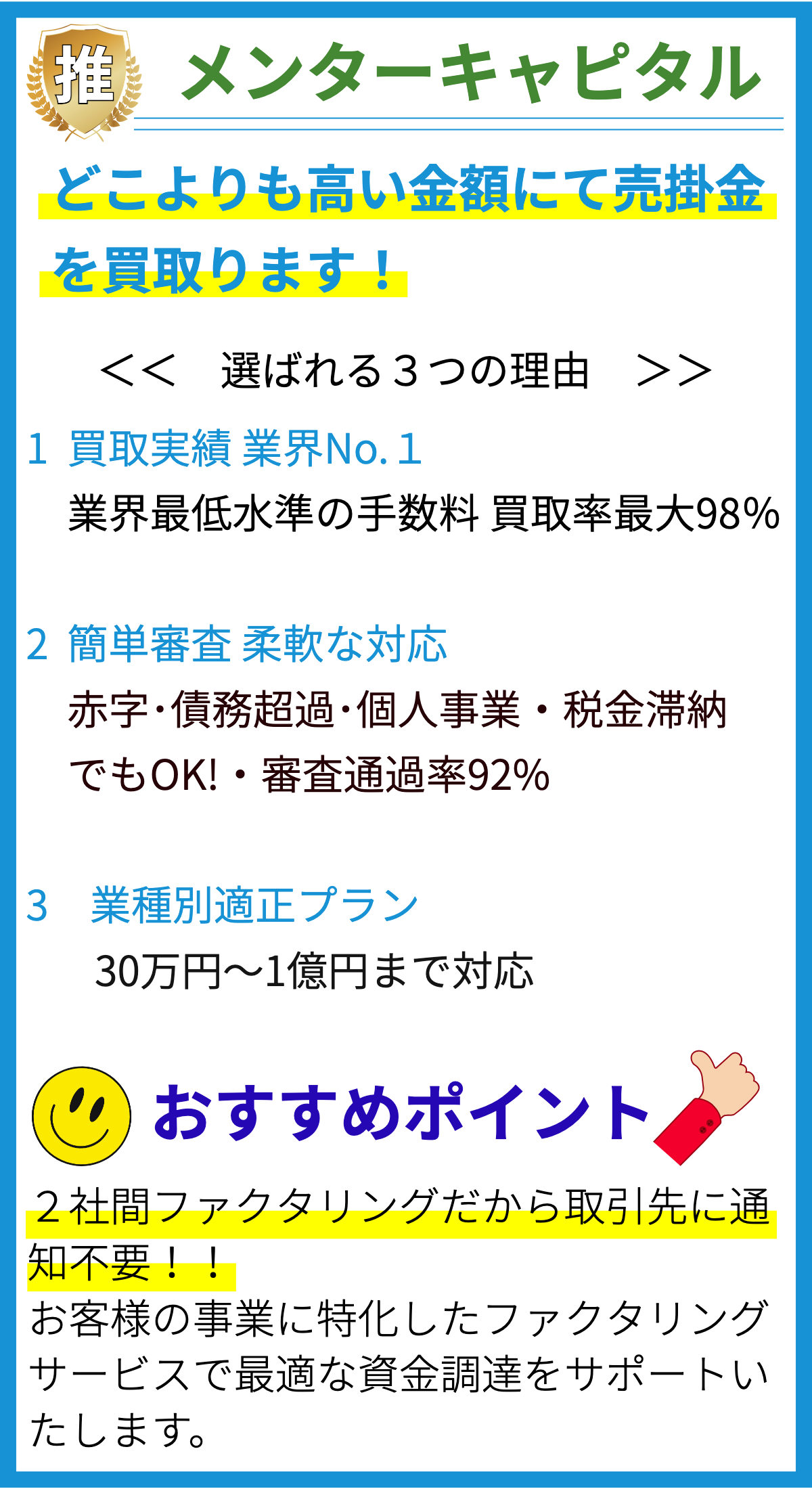

ファクタリングの活用方法

ファクタリングは、企業が売掛債権(未回収の売掛金)を金融機関やファクタリング会社に売却し、現金を受け取ることで資金を調達する方法です。

1. 売掛債権の選択

企業は、売掛債権の中からファクタリングを利用する債権を選択します。

この際、売掛債権の信用力や支払い遅延リスクなどを考慮します。

2. 売掛債権の売却

選択した売掛債権を金融機関やファクタリング会社に売却します。

売却額は通常、売掛債権額の一部であり、その割合は事前に合意されます。

3. 現金受取と返済

売却した債権に対する現金を受け取ることができます。

その後、売掛債権に支払われる金額をファクタリング会社に返済します。

ファクタリングを利用することで、企業は未回収の売掛金を早期に現金化することができ、キャッシュフローの改善や資金調達に活用することができます。

審査の基準はどのように設定されていますか?

審査基準とは?

審査基準とは、金融機関や貸付業者がお金を貸し出す際に、借り手の返済能力や信用度を判断するための基準です。

審査基準の設定方法

審査基準は各金融機関や貸付業者によって異なりますが、一般的には以下のような要素が考慮されます。

- 信用度:借り手の信用度は、今までの借り入れや返済履歴、クレジットスコアなどで判断されます。

過去の延滞や債務整理の有無、返済能力の評価などが重要視されます。 - 年収や収入:借り手の年収や収入は、返済能力の面で重要な要素です。

安定した収入があることが求められる場合もあります。 - 借入金額:借入金額が大きい場合、返済能力の判断基準が厳しくなることがあります。

これは、返済に要する負担が大きくなるためです。 - 保証人や担保:保証人や担保がある場合、審査の基準は比較的緩和されることがあります。

これは、返済能力の補完的な手段として考慮されるからです。 - 職業や勤続年数:安定した職業や長期勤続がある場合、返済能力の判断が容易になることがあります。

一方で、非正規雇用や短期間の勤続は審査においてネガティブな影響を与えることがあります。

審査基準の根拠

審査基準は、金融機関や貸付業者がお金を貸す際のリスク管理として設定されています。

貸し手としては、返済不能や債務不履行などのリスクを最小限に抑えるため、借り手の信用度や返済能力を判断する必要があります。

また、金融機関は法律や規制に基づいて営業を行うため、一定の基準を設けることが求められています。

審査基準の具体的な設定方法については、各金融機関や貸付業者ごとに独自の判断があります。

そのため、一概に「審査基準はこう設定されている」とは言い切れませんが、上記の要素を基に考慮されることが一般的です。

延滞とは何を意味するのですか?

延滞とは何を意味するのですか?

延滞とは、借りたお金や商品などの支払い期日を過ぎて支払いが行われない状態を指します。

具体的には、借金の返済日を迎えても返済しないことや、請求書の支払い期限を過ぎても支払わないことを指します。

延滞が発生すると、債権者(貸し手や購入先など)は支払いを催促する通知や警告を送ることが一般的です。

また、遅延損害金や利息が発生する場合もあります。

延滞が続くと、信用情報に悪影響を及ぼし、今後の資金調達や融資の際に支障をきたす可能性があります。

延滞に関する根拠として、日本では民法や商法によって具体的なルールが定められています。

たとえば、建設工事を受注する場合には、建設業者は契約書で支払い期限を明確に定めることが求められます。

また、金融機関との借入契約では、金利や遅延損害金などの詳細な条件が契約書に明記されることが一般的です。

まとめ:

延滞は支払い期限を過ぎて支払いが行われない状態を指し、債権者に対して支払いの催促が行われます。

延滞が続くと信用情報に悪影響を及ぼす可能性があります。

日本では民法や商法によって延滞に関する具体的なルールが定められています。

まとめ

金利は、借りたお金に対して貸し手が受け取る利子のことで、借り手が返済する金額に影響します。返済額は、借り入れた金額に金利率を乗じて金利を求め、それに元本を加えたものを返済期間で割ったものです。具体的な計算方法は、月々の返済額 = (元本 + 元本 × 金利率) ÷ 返済期間(ヶ月)です。ファクタリングは、企業が売掛金を早期に現金化する手法で、ファクタリング会社が請求書を買い取り、現金を提供します。企業は売掛金を現金化することでキャッシュフローを改善し、資金調達に活用できます。